老後2000万円問題が世間を賑わして久しいですが、改めて2000万円という資産を構築するのは非常に難しいことであると思います。

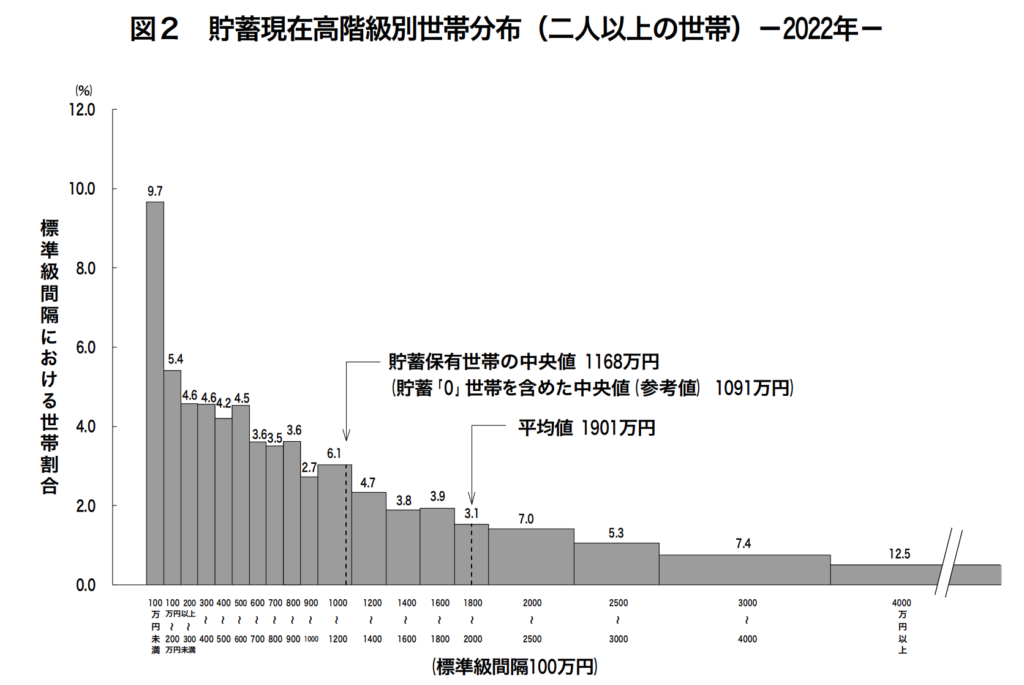

実際に2000万円以上の資産を保有している世帯は全体の32.2%に留まります。

3世帯に1世帯というと結構多い気がしますが、殆どは退職金を得ている高齢世帯に偏っています。

現役層としては老後の資産に備えてできるだけ安全に資産を構築していきたいところですし、高齢世帯としては少しでも生活費として守っていきたいと考えていることと思います。

今回は虎の子である2000万円を、リスクを極力抑えながら守り育てていくための投資法についてお伝えしていきたいと思います。

Contents

金融資産2000万円あったらお金持ち?独身以外はセミリタイア(&FIRE)どころではない?

2000万円というのは貯蓄するのはなかなか難しいかと思います。

筆者は幸運なことに海外に駐在をする機会に恵まれたため、20台中盤で2000万円を達成することができました。

しかし、通常のサラリーマンとして生計を立てている方であれば共働きで30代半ばから後半の世代かと思います。

この世代から子供の養育費が嵩みだす世代になりますので、貯蓄だけで資産を殖やしていくのは難しい時期に突入することと思います。

1億円まで増やすことが出来れば、5%の運用益を出すだけで税後で400万円のリターンになります。

これは、日本人の平均年収近辺の金額を稼ぐことが出来ることになります。資産形成の中でも、一つの目安になる金額といえるでしょう。

→ 10年〜20年で1億円貯めることは可能!?富裕層になるためのシミュレーションを実行する。

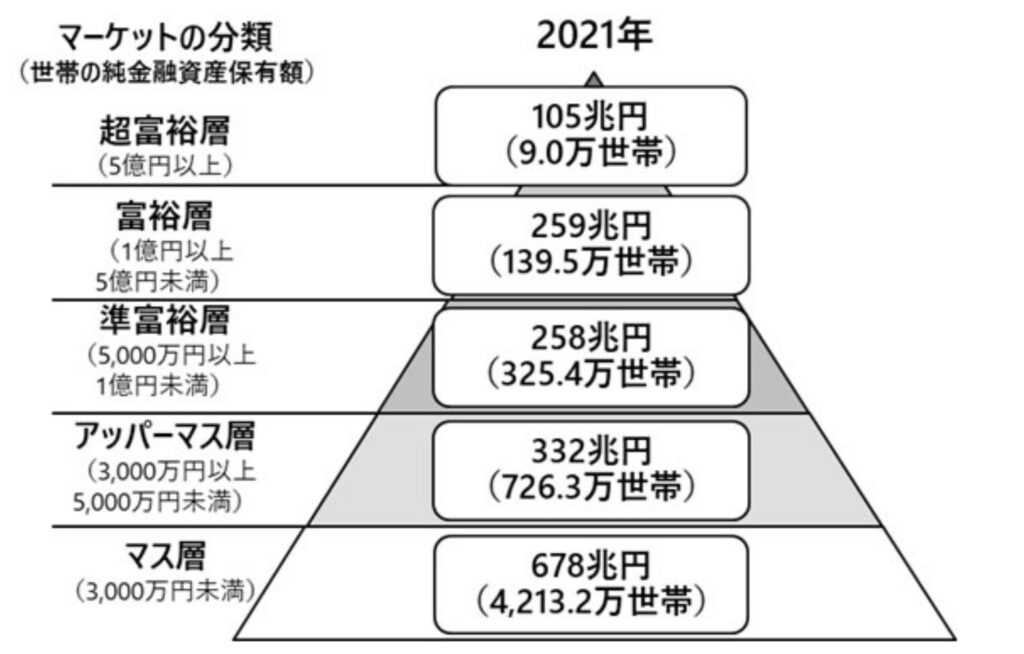

上記は野村総合研究所が日本の家計資産別にプラミッド上に組み立てたものが以下となります。

金融資産3000万円以下は最下層に組み込まれております。意外にお金持ちって多いんですね。

参照:野村證券

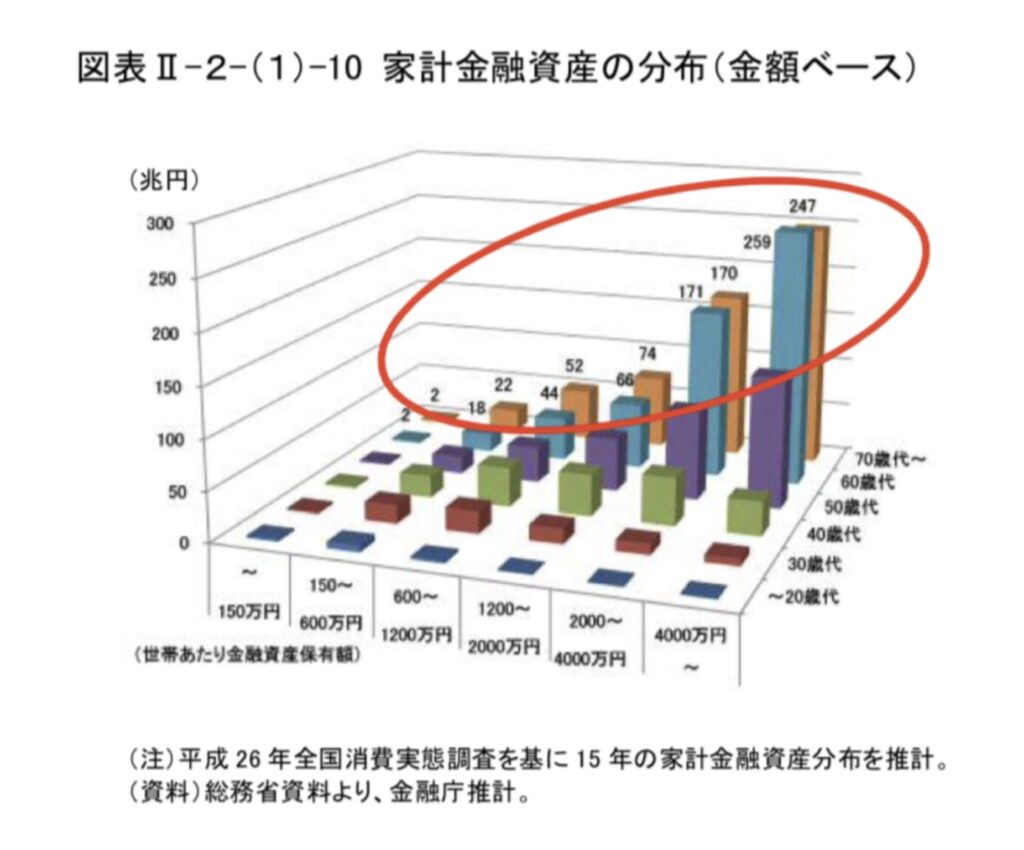

ただ、以下の通り2000万円以上の資産を保有している年代は50歳以上に偏っています。

50歳未満で達成している人は非常に優秀であるといえるでしょう。

世代毎の家計資産の分布

3000万円以上の資産を有している世帯は5,290万世帯のうち1,120万世帯も存在しております。

手元の2000万円を資産運用により、まずアッパーマス層へとステージをあげることを考えましょう。

子供がいるなど家族がいる場合にセミリタイアを目指すのであれば、実際に富裕層(資産1億円以上)以上はないと変化の激しい時代ですので心許ないです。

特に東京などの都会で生活するということを考えると2億円以上は欲しいとろこですね。

→ 2024年8月20日 資産2億円〜3億円あったらセミリタイアは可能?40歳〜50歳であればFIREが可能か検証!

精神的余裕をもった配当金生活にはいくら必要なのか?

では精神的余裕をもった配当金生活を行うにはいくら必要なのかという点についてみていきましょう。

高配当銘柄というのは成長に投資するよりも配当を出す方が株主還元になると考えている成熟企業が多くなっています。

そのため、株価が徐々に下落する可能性も高くなります。利益が伸びていく未来が描きづらいですからね。

それに伴い配当金も減る可能性するらあります。

精神的に余裕を持った配当金生活を実現するためには毎年配当金が増える累進配当を実現している企業に投資をしていく必要があります。

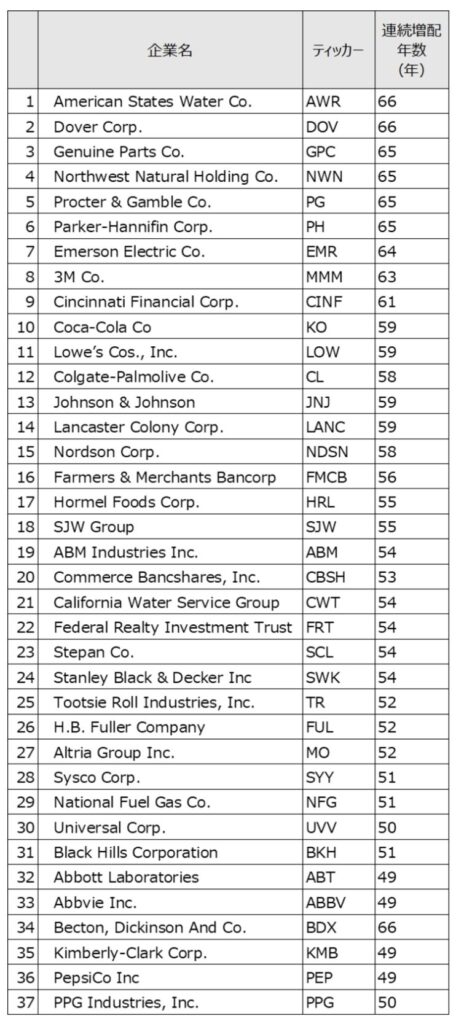

日本にはありませんが、米国には25年以上増配し続けている配当貴族と言われる銘柄群があります。

P&Gやコカコーラやエクソンモービルなど日本人にも馴染みが深い銘柄が配当貴族として存在しています。

配当王銘柄

ただ、これらの企業は特段配当利回りが高い銘柄ではありません。

多くは2%-3%台の銘柄です。AT&Tのように高い配当利回りの企業は無理をしているため株価が下落の一途をたどっています。

元本の安全性まで髪すると配当利回りが2%-4%の銘柄でポートフォリオを組む必要があります。

米国株の配当金については米国側で10%の源泉徴収を取られた上で、日本でも20%取られるので税後の利回りは1.5%-2.5%という水準になります。

税後で得られる利回りを2%として精神的余裕を持ったリタイアに必要な金額を逆算すると子持ち世帯であれば都会は4億円、地方でも2億円以上は必要になってきます。

| 総務省データ | 都市圏(賃貸) | 都市圏(持ち家) | 地方(賃貸) | 地方(賃貸) | |

| 年額合計 | 約370万円 | 約790万円 | 約610万円 | 約520万円 | 約430万円 |

| 配当金生活に必要な資産 | 1億8500万円 | 3億9500万円 | 3億500万円 | 2億6000万円 | 2億1500万円 |

関連:貯金1億円〜2億円あったら何年暮らせる?一生働かなくていい金額は3億円!?リタイアを目指す投資先とポートフォリオを紹介!

現役世代で配当金生活をするのは非常に難しいのです。

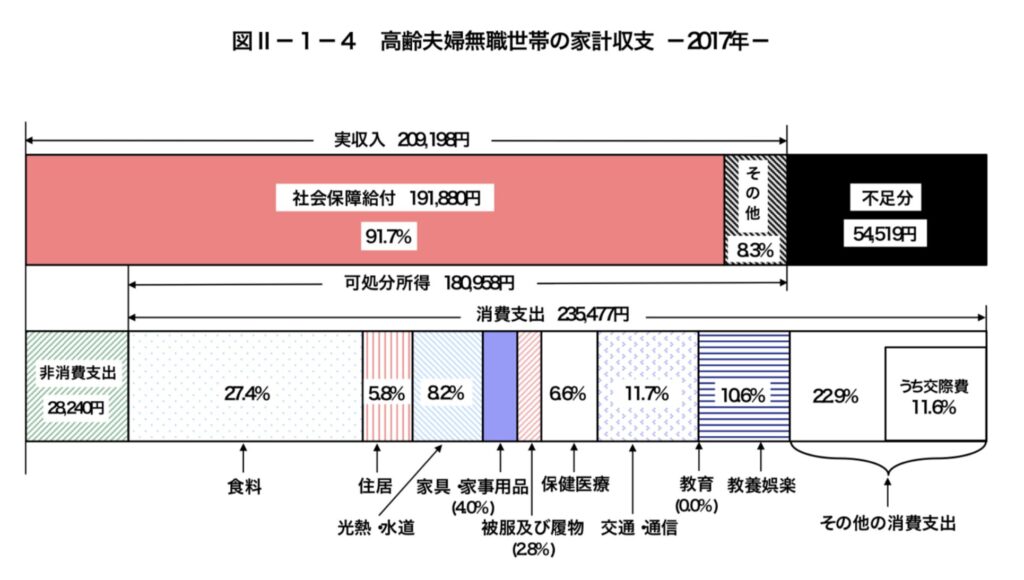

TIPS:老後2000万円問題の嘘とは?貯金2000万円は何年暮らせる?

2019年に財務省から発表された老後2000万円問題が世間を賑わせました。

老後のために2000万円を蓄えておくようにというレポートに対して国民が怒りを露わにしました。

しかし、筆者としては2000万円では全然足らないのではという感想を抱きました。

そこで、気になって2000万円の根拠を確認しました。すると、単純な掛け算で構成されていました。2019年に発表されましたが参照しているデータは2017年でした。

毎月の不足分は54,519円なので、年間不足分は約65万円となります。

高齢無職世帯の家計収支

そして現在定年退職を迎えた「65歳の人が95歳まで生きる可能性が25%」という厚生労働省のデータを元にして35年間で換算します。

つまり、年間不足分65万円に30年を掛け合わせると1950万円と約2000万円となります。

これが老後2000万円問題の根拠です。

しかし、冷静に考えてみてください。上記の住居費は消費支出23万5477円の5.8%なので1万3657円となります。

既にローンを払い終えている前提ですね。ただ、30年間住んでいると老朽化も進んでいます。

新しく賃貸するとさらに費用も膨らみます。

月間追加で15万円、年間180万円の追加経費が発生します。教養娯楽も2万3000円と非常に小さくなっています。

上記の収支に追加で年間200万円、つまり30年間で最低でも6000万円は必要だと保守的に筆者は見積もりました。

2000万円では7-10年で資金が尽きてしまいます。単純計算ですが、老後は8000万円あると安心できると言えます。

2000万円を老後に構築していれば安泰であると安易に考えるのは危険だと考えています。

財務省のレポートは杜撰な計算根拠であるにも関わらず、世に資産運用の重要性を知らしめたことについては筆者としては価値のある公表だったのではないかと思います。

基準ができますからね(全然足りないのですが)。

おそらく2022年に発生したインフレによって家計収支は圧迫していると思われますので、上記の計算でも2000万円は足りないという状況になっていることが容易に想像がつきます。

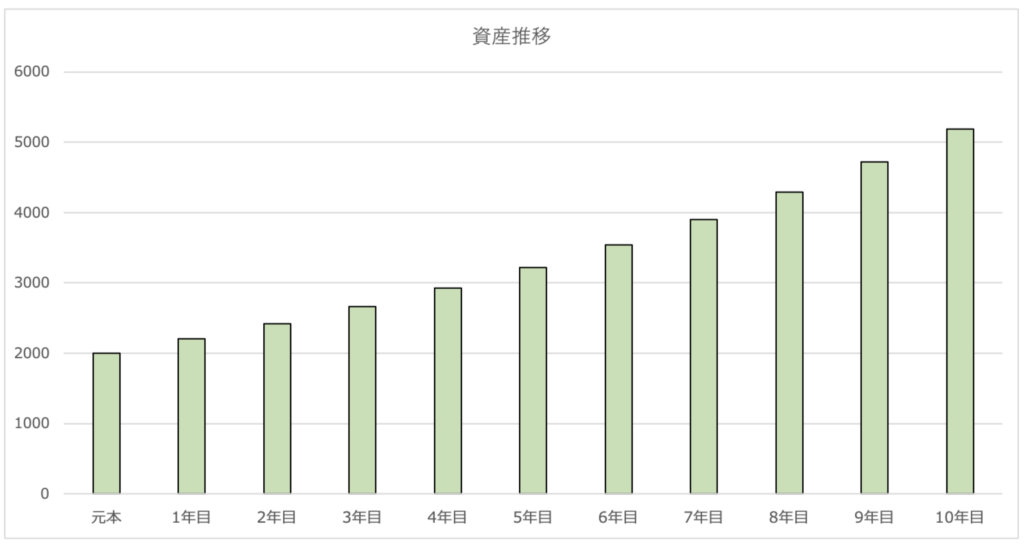

狙うべき運用利回りは年率10パーセント

2000万円を運用だけで倍の4000万円にする為に、各運用利回りで何年必要かを考えています。

年3%の場合:24年目で達成

年5%の場合:15年目で達成

年10%の場合:7年目で達成

年15%の場合:5年目で達成

年20%の場合:4年目で達成

年3%や5%では時間が掛かりすぎます。一方、15%以上の場合は即達成できますがリスクをある程度許容する必要があります。

場合によっては大きく資産を減らしてしまう可能性もあります。現実的には年率10%というのが狙っていくのに妥当なラインといえるでしょう。

→ 資産運用で年利回り10パーセント達成の難易度は?ありえない?株や投資信託など含むポートフォリオを考える!

年率10%といえば、簡単な数値ではありませんが、十分達成可能な水準です。

平均年率10%を達成する為にはマイナスの運用利回りをなるべく出さないことが重要になります。

今、2000万円を元に年率10%で運用すると以下の通り資産は成長していきます。

| 資産推移 | |

| 元本 | 2000 |

| 1年目 | 2200 |

| 2年目 | 2420 |

| 3年目 | 2662 |

| 4年目 | 2928 |

| 5年目 | 3221 |

| 6年目 | 3543 |

| 7年目 | 3897 |

| 8年目 | 4287 |

| 9年目 | 4716 |

| 10年目 | 5187 |

もし仮に1年目▲10%で運用すると以下となってしまいます。

1年目:2000 × 0.9 = 1800万円

ここから2年目の目標額2420万円を達成する為には34.4%の利回りが必要となります。

単純に1年目分の挽回20%+2年目の10%を足して30%を上回る利回りを要求されるだけでなく更に高い利回りを達成する必要が出てきます。

そもそも30%以上の利回りとなると、リスクを冒した運用を行う必要がでてきます。更に資産を減らす可能性がある為負のスパイラルに陥りかねません。

金融危機が発生した場合もプラマイ0%近傍の利回りで耐えることが出来れば、翌年20%の利回りを達成すれば軌道修正が出来ます。

マイナスの運用収益だけは避けなければいけません。

また金融危機で落ち込んだマーケットは力強く回復する為、遅れを取り戻すことは十分可能になります。

年率10%のリターンが見込める投資先6選をおすすめ度を含めて列挙

10%以上の運用が見込める商品について考察していきたと思います。おすすめ度別に星マークで表現しています。

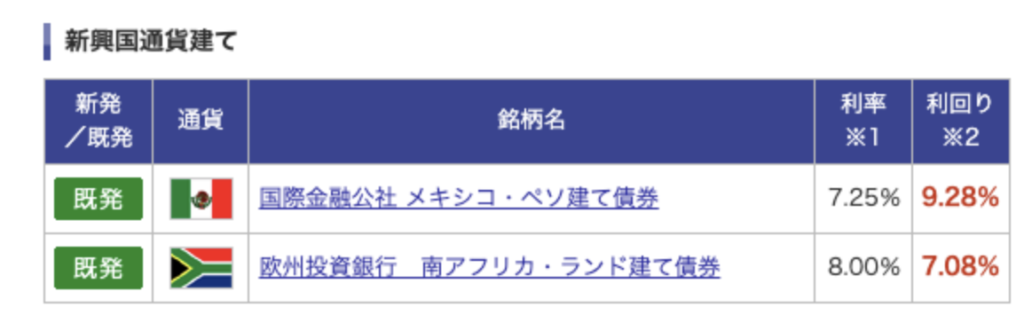

新興国債券市場が抱える多大な為替リスク (★☆☆☆☆☆)

先進国の債券投資で10%のリターンがを狙うのは21世紀には難しいです。

安定して10%という点で、ブラジル、南アフリカ、トルコ等の新興国の国債を思い浮かべたかたもいらっしゃいますでしょう。

確かに新興国の中には自国通貨建国債の利回りが10%を超えている国債も存在しています。

以下は楽天証券で取引できる新興国債券です。

しかし、これには二つの落とし穴があります。

一つ目は可能性は低いですが国債のデフォルトリスク

二つ目はメインリスクですが発行国の為替の暴落です。

新興国は直近だとベネズェラのように唐突に債権支払いを停止することもあります。確りと投資国の財政状況を確認すればある程度マネージできるリスクになります。

問題は二つ目で例え国債が年率10%の運用利回りを齎しても、投資国の通貨が1年間で20%下落してしまえば年間利回りは▲10%となってしまいます。

新興国の通貨は変動率が高く、▲20%というのはよくあることです。もっとも顕著だったのがトルコリラです。

以下はトルコリラ円のチャートとなります。

トルコリラ円のチャート

約10年間一貫して下がり続け、トルコリラ円レートは9割下落しているのです。

為替リスクを回避する為にトルコリラ円をFXで売ったとしても、今度は毎日金利を払わないといけなくなります。

結局国債利回りと相殺して為替ヘッジ後の収益は0近辺になってしまいます。

為替の暴落については突発的な事象によって発生する為、マネージすることが出来ないリスクとなります。安定的な資産運用には適していません。

最もリアル?配当金生活ができる株式投資がやはり王道(★★☆☆☆)

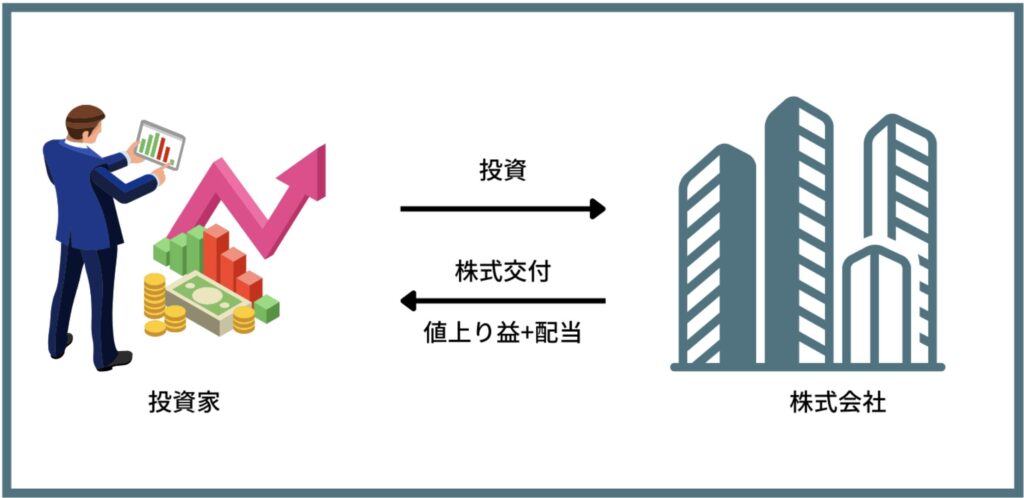

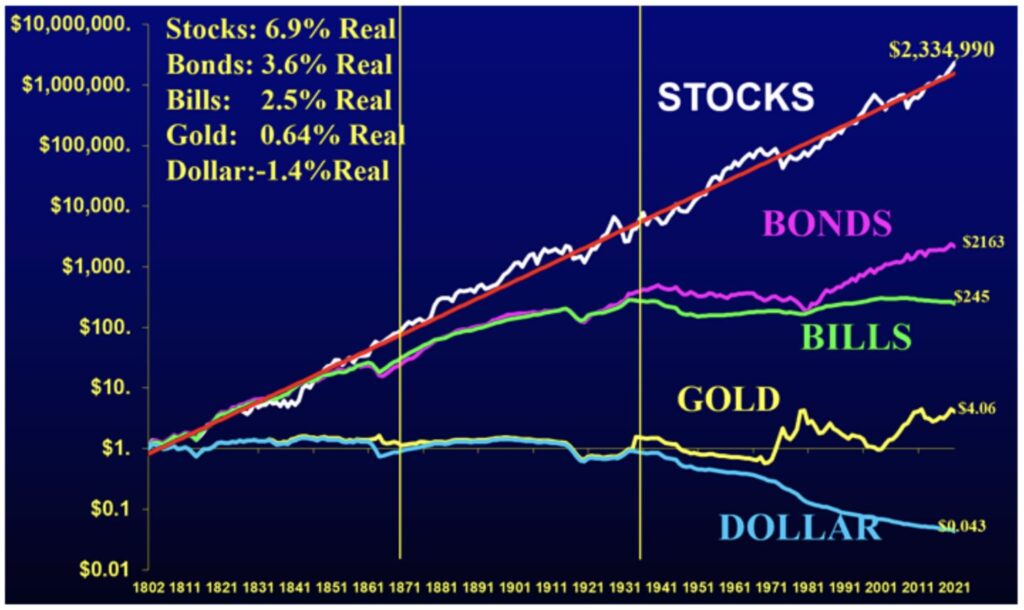

年間10%程度の利回りをあげる為に伝統的で王道の手法は株式投資です。これは歴史が証明していますので今更議論をするまでもないです。

この株式投資の中で最もマイナスの利回りを出さずに、安定的な利回りをあげるのに適している手法はバリュー株投資となります。

バリュー株投資は理論株価から考えて、大きな安全域をもった割安銘柄に投資して値上がりを待つ手法です。

割安株投資といっても単にPERやPBRといったような割安度が低いというだけで投資するという単純なものではありません。

しっかりと財務諸表を精査して投資する方法が本当に下落リスクを抑えることが出来る投資手法として私は注目しております。

関連:ベンジャミン・グレアムの『ネットネット株投資』をわかりやすく解説!本格的バリュー株投資とは?

個人で行うのは難易度が高く投資初心者にはおすすめできません。プロが犇めく株式市場に丸腰で乗り込めばカモにされてしまうのです。

→ 個別株投資は難しい!?悲惨な結果でもうダメとならないために!株式投資において儲かる可能性が高い「必勝法」を理論的に模索する!

その他、配当金をあてにした投資も考えられます。2020年代でいえば、日本郵船、商船三井や三菱商事などの株高で配当投資家は歓喜だったと思います。

しかし、これは資源バブルによるもので、長期的な投資を考えると平均値に収まり、イマイチ理想の収益を得るのは難しいです。

その理由は、高配当企業の株価はいつまでも高くないからです。日本郵船などは筆者がそろそろ不況を織り込んで株価が下がると言ってから本当に下がり始めました。

市況を毎日真剣に観察している投資家でなければ、逃げ遅れてしまうのです。

高配当株投資こそ知識が必要です。米国の配当貴族・配当王なども選択肢があります。

しかし、今後の円高局面で価値が毀損してしまうのと利回りが低めであることを考えると、よりよい選択肢を取りたいと筆者は思ってしまいます。

<米配当王上位15>

| No. | DIVIDEND KING | SECTOR | DIVIDEND INCREASE STREAK |

| 1 | American States Water (NYSE:AWR) | Utilities | 68 |

| 2 | Dover Corporation (NYSE:DOV) | Industrials | 67 |

| 3 | Northwest Natural Holding (NYSE:NWN) | Utilities | 67 |

| 4 | Genuine Parts (NYSE:GPC) | Consumer Goods | 67 |

| 5 | Procter & Gamble (NYSE:PG) | Consumer Goods | 66 |

| 6 | Parker Hannifin (NYSE:PH) | Industrials | 66 |

| 7 | Emerson Electric (NYSE:EMR) | Industrials | 66 |

| 8 | 3M (NYSE:MMM) | Industrials | 65 |

| 9 | Cincinnati Financial (NASDAQ:CINF) | Financials | 62 |

| 10 | Coca-Cola (NYSE:KO) | Consumer Goods | 61 |

| 11 | Johnson & Johnson (NYSE:JNJ) | Healthcare | 60 |

| 12 | Lancaster Colony (NASDAQ:LANC) | Consumer Goods | 60 |

| 13 | Colgate-Palmolive (NYSE:CL) | Consumer Goods | 60 |

| 14 | Nordson (NASDAQ:NDSN) | Industrials | 59 |

| 15 | Farmers & Merchants Bancorp (OTH:FMCB) | Financials | 57 |

株式投資は配当銘柄を選んでも元本の毀損を考えるとやはり難易度が高いです。どうして多くの投資家は配当であれば不労所得だと考えてしまうのでしょうか。

先進国の富裕層は株含め投資は本当に難しいことを理解していることから高いフィーを払って一流の頭脳に運用を任せています。

そしてその一流の頭脳を持った人材は死ぬ思いをしながらリターンを確保しているのです。

投資に自信がある方であれば問題ないと思いますが、不安がある方はプロに任せるという選択肢を検討した方がよいでしょう。

以下ではプロに任せる際の選択肢についてお伝えしていきます。

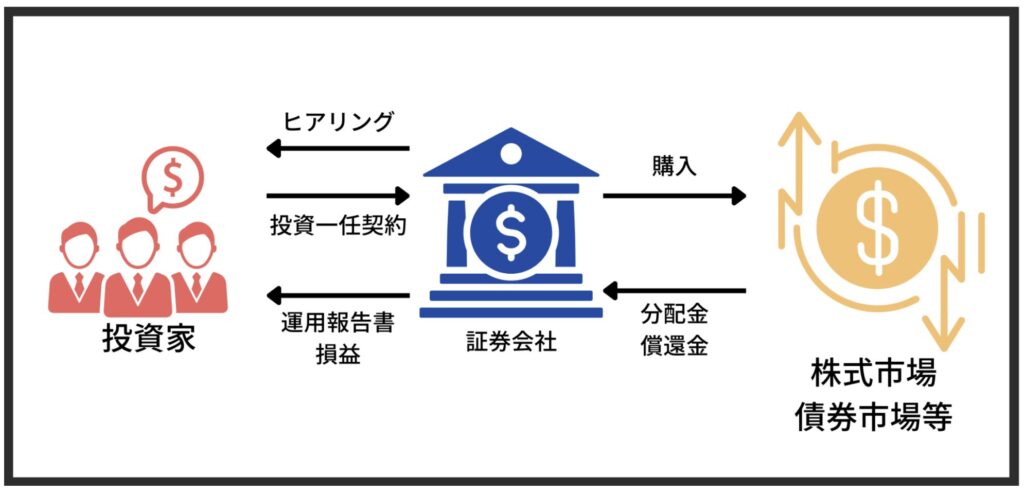

ファンドラップ (★★★☆☆)

ファンドラップは投資家と証券会社が投資一任契約を結んで投資家のヒアリングを元に各投資家に合わせたポートフォリオを組成して運用を実施します。

何に投資するかを投資家が選ぶ必要はないので初心者向けの投資手法といえます。

しかし、同時に金融機関としてはコンサルフィーとしてのファンドラップフィーと運用する投資信託の信託報酬の二重で手数料を徴収することができます。

金利収入や手数料収入が低迷している金融機関にとって救世主となっているということですね。

ポートフォリオは債券と株式とREITとコモディティに分散投資をする一般的なものです。

成績は完全に相場環境に依存します。成績の良い時で8%-9%、悪い時は▲10%程度となります。

特に2022年のように株も債券も下落するような局面では厳しい環境になることが想定されます。

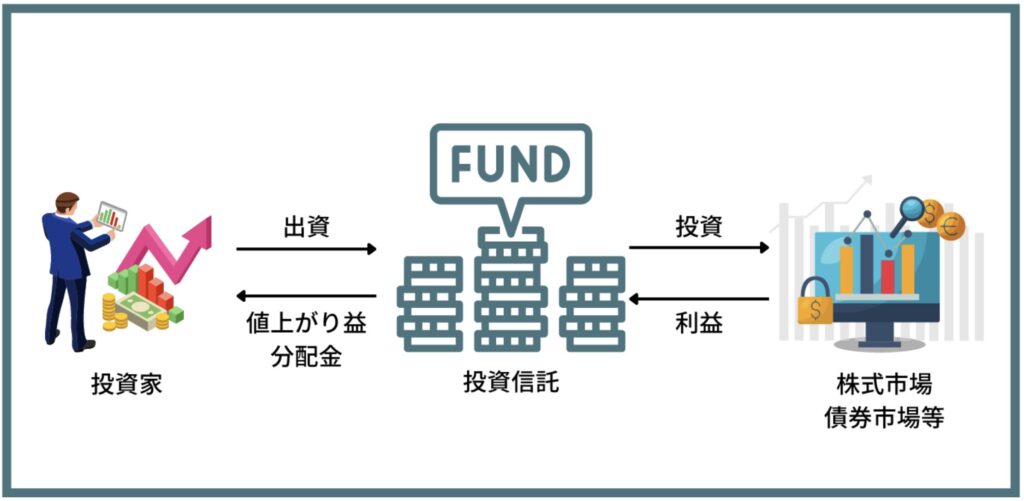

インデックス投信 (★★★☆☆)

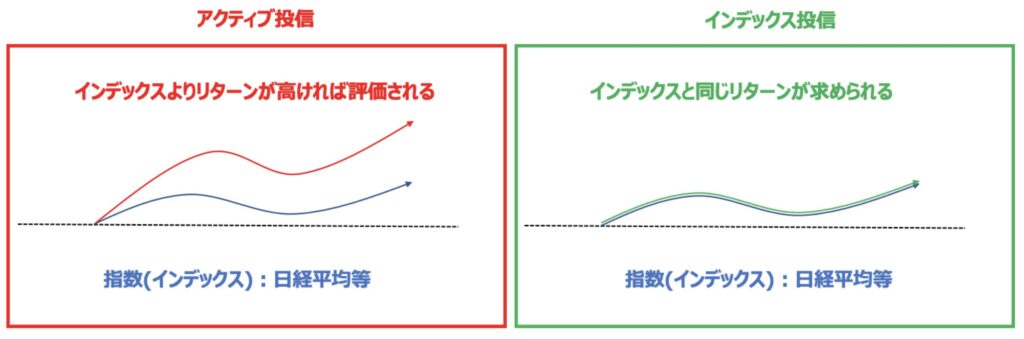

投資信託にはインデックスに対してプラスのリターンを狙うアクティブ投信とインデックスへの連動を狙うインデックス投信が存在します。

以下の記事でもお伝えしていますが、基本的にインデックス投信よりもアクティブ投信の方が高い成績を収めているのでインデックス投信を取り上げます。

→ アクティブファンドはやめとけ?インデックスファンドとの違いは?リターンに加えシャープレシオや手数料水準から徹底比較!

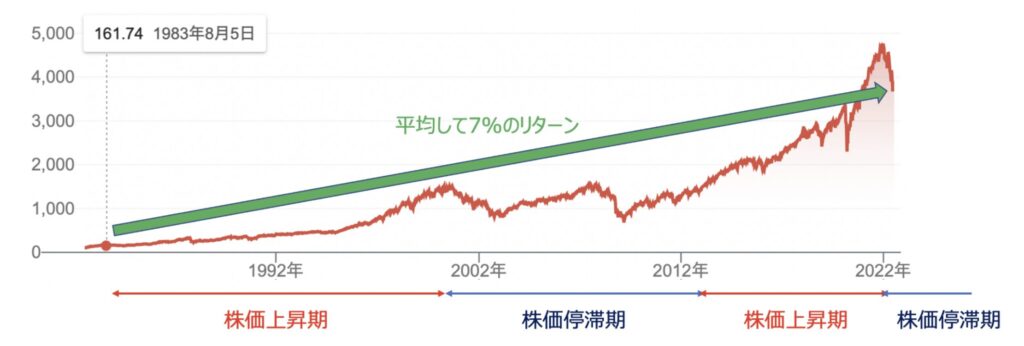

インデックス投信といえば2010年代に非常に堅調な成績をおさめたS&P500指数のような米国のインデックスに連動する投信を思い浮かべる方が多いと思います。

S&P500指数は平均して超長期で年率7%程度のリターンを提供しています。

しかし、あくまで「超長期」の話です。上記の通り10年程度停滞する期間が歴史上何度もありました。

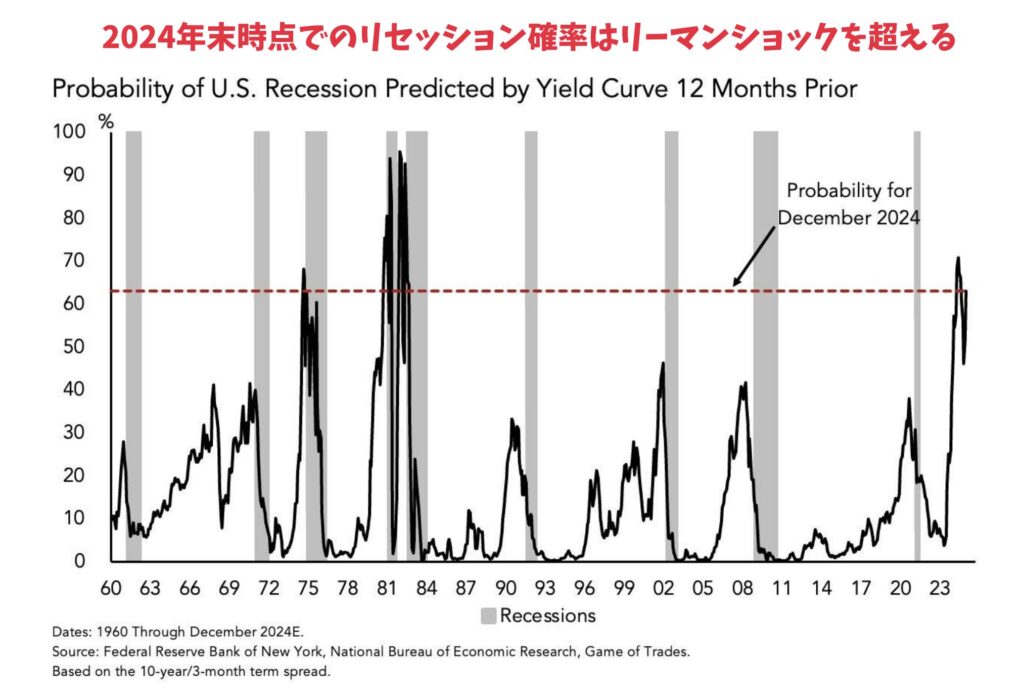

実際に、2024年時点で先行きは暗いです。

歴史的なインフレが発生して米国中央銀行のFRBの金融引き締めは止まることを知らず、リセッションとなることが確実視されているためです。

迫り来る景気後退

【ニューヨーク=伴百江】2023年の米企業の倒産件数が642件と、金融危機後の10年の827件以来、13年ぶりの高水準となった。高金利に加え、賃金上昇などコスト増も相まって財務が悪化した企業が相次いだ。今年は償還期限を迎える債務が急増する。債務の借り換えが難しくなり、倒産がさらに増える可能性がある。

米調査会社S&Pグローバル・マーケット・インテリジェンスが債務総額が200万ドル(約2億9000万円)以上の上場企業、1千万ドル以上の非上場企業を対象に倒産件数を集計した。23年は新型コロナウイルス禍で倒産が急増した20年の639件も上回った。

倒産件数も増加していますが、企業の業績も実は下がり続けているのです。

大型テック企業であるアップルやグーグル、エヌヴィディアなど7社のみがAI活用により業績を伸ばしており、他企業は業績が下がっているのです。

具体的にデータを見ていると、かなり米国経済は厳しいことがわかります。上辺のニュースに惑わされてはなりません。

米FRBが利下げに転じるのは2024年中です。ここから株価は下落していきます。更に、インフレは1970年代の例のように何度も襲ってきます。

同じインフレが発生した1970年代は10年間でリターンはなしという結果になっています。

ここからは正直言ってインデックス投資はリスクが高い投資であると言わざるを得ません。

また、底打ち後も過去30〜40年のようなインデックスの上昇が見込めるかというと、筆者はNOだと考えています。

この40年間、米国はあまりにも低金利政策を長く続けすぎました。

米10年債金利の推移!低金利時代の終焉

ここまで株式にとって環境の良かった時代は過去にありませんでした。多くの人がお金持ちになってしまいましたが、ツケを払う時がきています。

結果的に、長期的に継続しそうなインフレが到来しましたね。

低金利政策に加えて、米国はテクノロジーバブルという成長ドライバーがありました。

しかし、GAFAMをはじめとしたテックの巨人企業は成長率がついに頭打ちし、マイナスに転じました。

相場を牽引する主役不在で、今後も過去のような年率7%リターンを実現できるとは到底思えません。

インデックスファンドを購入して放置するだけでリターンを得られるボーナス期間は終わったのです。舞台は別の場所へ向かっていきます。

筆者としては新興国だと考えていますが、個人で手を出すにはあまりにも難易度が高すぎますね。

素直にどんな相場でも「利回りを作れる」プロが運用するファンドへ投資するのが現実的だと考えています。

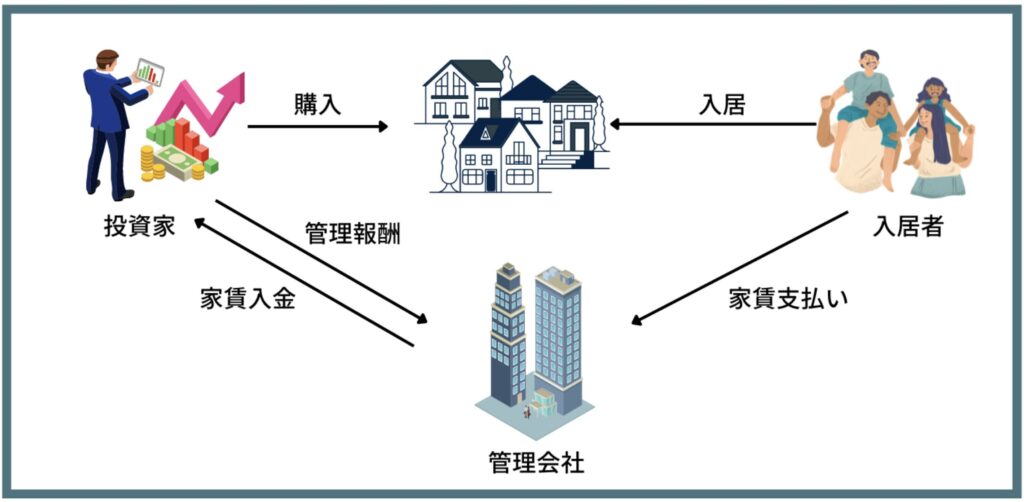

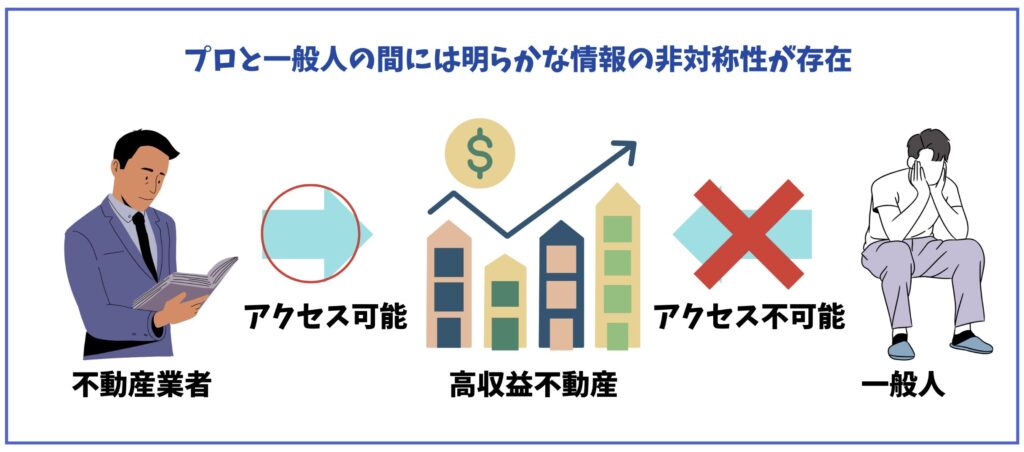

不動産投資(★★★★☆)

不動産投資は事業として「仕入れ→開発→売却」までを一貫して行うと株式投資よりも高いリターンを獲得することが可能な投資です。

東京のプロの不動産業者であれば30%以上のリターンを獲得することが可能な投資手法です。ただ、これは投資というより事業と言える代物ですね。

個人投資家が実現できる利回りではありません。個人投資家はそもそもアクセスできる情報が限られており魅了的な収益物件にアクセスすることができません。

そのため、安易に不動産投資に手を出してしまうと損失を被ってしまう可能性すらあるのです。

個人で不動産投資を行うのは難易度が高いといえます。

ヘッジファンド (★★★★★)

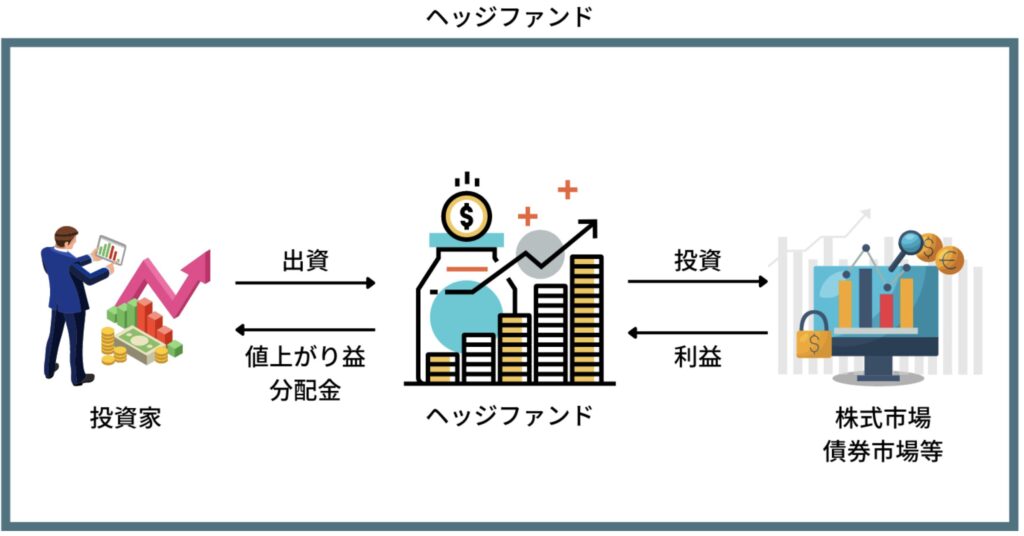

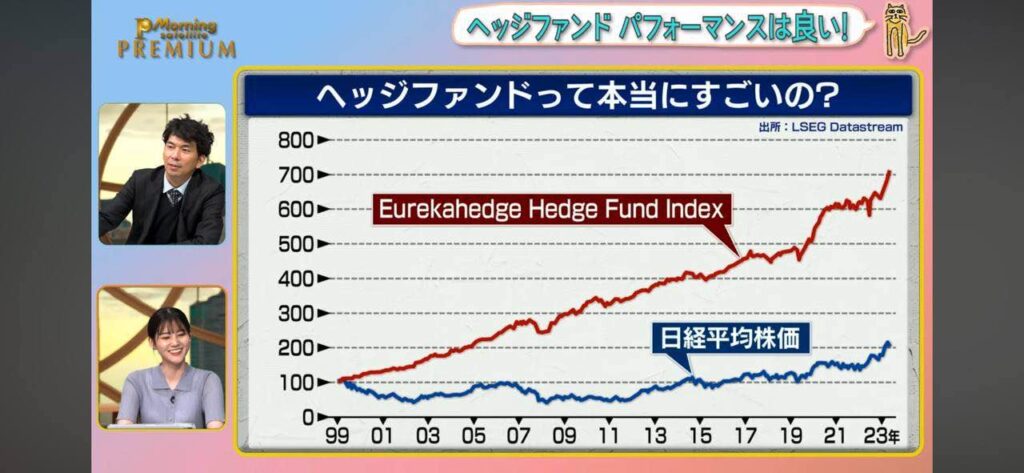

最後にもっともおすすめできるのが本物のプロに任せるヘッジファンド です。

ヘッジファンドは投資信託ではできない高度な投資を実践してくれます。世界の機関投資家も多くの資金をヘッジファンドに預けています。

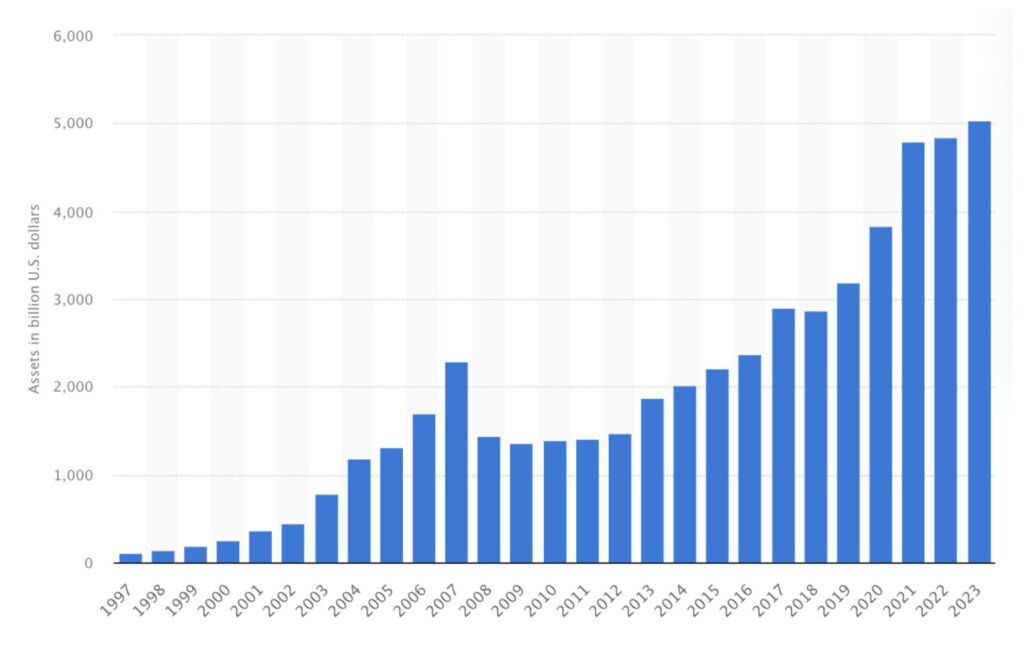

運用資産額は5兆ドル、日本円に換算して700兆円を超える資産がヘッジファンドで運用されています。

世界のヘッジファンドの運用残高

ヘッジファンドが人気の理由は市場の激しい変動に右往左往することなく高いリターンを叩き出していることにあります。

大きく資産を失うことができない年金基金や保険会社にとってはポートフォリオのリターンを安定させることができますからね。

その他ヘッジファンドの概要や、他ファンドとの比較は以下でまとめていますので参考にしてみてください。